01

导言

02

中国法律判定标准

根据《个人所得税法》及其实施条例的规定,中国税务居民有两个认定标准:

(一)中国境内有住所;

(二)一个纳税年度内在中国境内居住累计满183天。

个人只要满足其中一项,就可以判定为我国的税收居民。

两个认定标准中,境内居住时间标准比较清楚好理解,住所标准则相对比较复杂。

(一)住所标准

根据《个人所得税法实施条例》规定,在中国境内有住所是指因户籍、家庭、经济利益关系而在中国境内习惯性居住。

所谓“习惯性居住”,是判定是否为税收居民的一个法律意义上的标准,不是指实际居住或在某一个特定时期内的居住地。如因学习、工作、探亲、旅游等而在中国境外居住的,在其原因消除之后,必须回到中国境内居住的个人,则中国即为此人的习惯性居住地,同样也意味者此人在中国境内有住所,是中国税务居民。

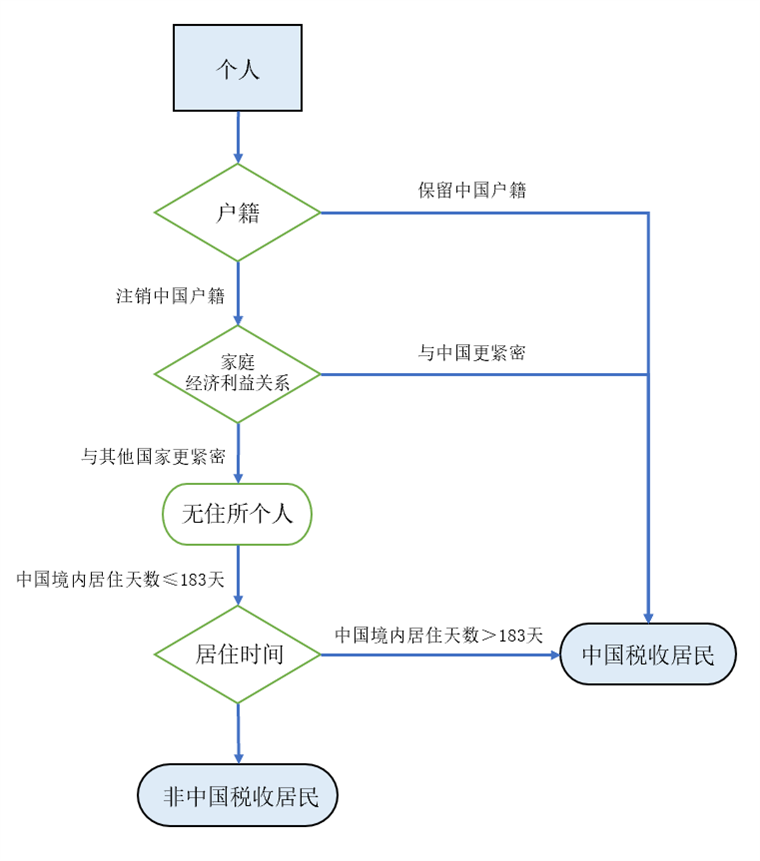

在实务操作中,税务主管机关通常会按照以下流程判断税收居民身份:

户籍:一般来说,有中国户籍的个人会在中国境内习惯性居住。税务机关在征管实务中也秉持这个观点,将户籍所在地作为判断个人是否有住所的重要标准。如果个人的户籍所在地为内地,那税务机关会将其直接认定为中国税收居民。

案例一:张女士长期在新加坡工作生活,但中国内地户口未注销。→张女士中国境内有住所,属于中国税务居民,需要按其全球收入在中国纳税。

如果个人已注销中国内地户籍,则税务机关会综合考虑家庭和经济利益关系等其他因素:

家庭关系:个人的配偶、子女等主要家庭成员的日常生活居住地点

经济利益关系:主要财产(房产、银行账户等)所在地、主要经营活动(工作单位等)所在地、社会保险和住房公积金缴纳地

综合考虑上述因素,若较多地点发生在中国境内,即家庭和经济利益关系与中国更紧密,则更有可能被认定为中国税收居民。

案例二:李先生已取得美国绿卡,注销中国内地户籍并交回了居民身份证,因工作需要常年生活在境外,偶尔回中国,李先生在中国内地有两套房屋,未在美国购置房产,其配偶、子女均在中国居住生活。→张先生的家庭关系和经济利益关系在中国,大概率被税务机关认定为中国税务居民,需要按其全球收入在中国纳税。

(二)居住时间标准

如果无论是户籍还是家庭、经济利益关系都无法体现出与中国的紧密关联,那么此人在中国境内无住所,不符合税收居民住所标准。此时就需要进一步考虑境内居住天数标准。即从1月1日起至12月31日止的一个完整年度期间,在中国境内居住满183天的无住所个人也会被认定为中国税务居民。

一个小细节是,只有在中国境内停留的当天满24小时的,才能计入中国境内居住天数,在中国境内停留的当天不足24小时的,不计入中国境内居住天数。

关于税务居民的判定和各类所得需纳税的情况,如下所示:

注:

(1)“✔”表示需在中国纳税;“ ×”无需在中国纳税

(2)*需向主管税务机关备案

案例三:王女士在中国境内无户籍、房产和收入,其家人也均在境外生活,但王女士在2025年度因工作需求在中国居住时间达200天。→王女士满足境内居住时间标准,属于中国税务居民,需要按其全球收入在中国纳税。(特殊政策)若王女士并非连续满六年在中国境内居住时间超过183天,她可在向主管税务机关备案后,对于该纳税年度来源于中国境外且由境外单位或者个人支付的所得免于缴纳个人所得税。

03

税收协定判定标准

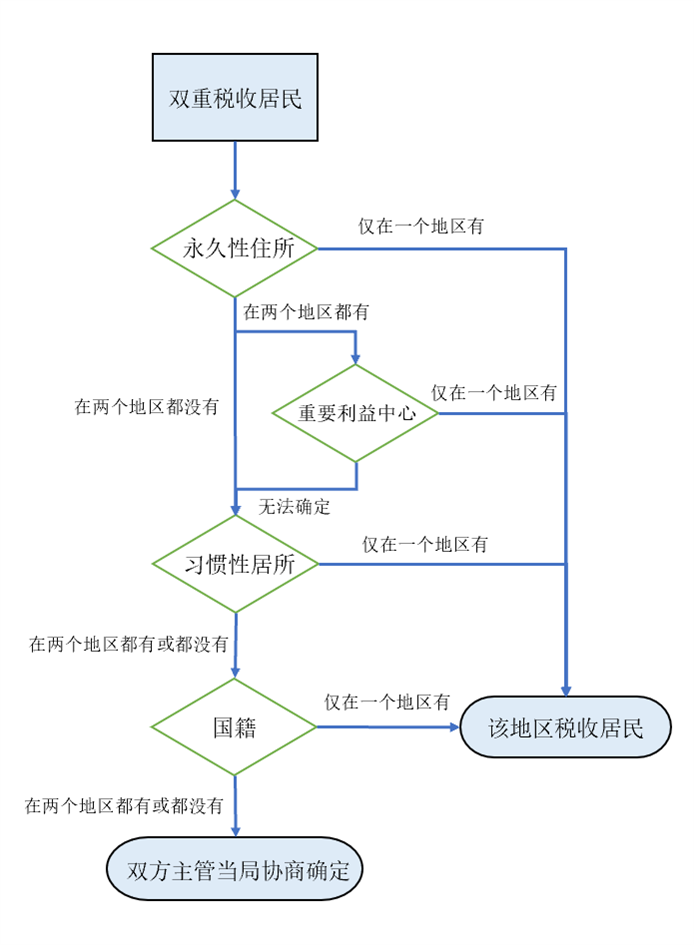

若同一自然人,在两个国家都有税收居民身份。在这种情况下,我们需要根据相关税收条款进一步判定该自然人究竟是哪国税收居民。目前国际上较为通用的规则是“加比规则”(Tie-breaker Rule),即按照“永久性住所→重要利益中心→习惯性居所→国籍”的顺序来判断自然人最终所属的税收居民身份。简单来说,当一个人在两个国家都被视为税务居民时,必须通过加比规则判断哪一个国家可以对他“全球征税”,而另外一个国家只能征“来源地”所得税。

永久性住所:永久性住所包括任何形式的住所,例如由个人租用的住宅或公寓、租用的房间等,但该住所必须具有永久性,即个人已安排长期居住,而不是为了某些原因(如旅游、商务考察等)临时逗留。

重要利益中心:重要利益中心要参考个人家庭和社会关系、职业、政治、文化和其他活动、营业地点、管理财产所在地等因素综合评判。其中特别注重的是个人的行为,即个人一直居住、工作并且拥有家庭和财产的国家通常为其重要利益中心之所在。

习惯性居处:习惯性居处主要关注个人在一个国家所有的停留时间。

国籍:如果该个人在缔约国双方都有或都没有习惯性居处,应以该个人的国籍作为判定居民身份的标准。涉及到香港的时候,按照内地与香港签订的税收安排,也使用加比规则,但香港是中国的一部分,所以国籍标准不适用。

如果历经四个环节仍然无法确定,由双方主管税务当局协商解决。

案例四:中国国籍吴先生于2018年与内地的A公司签订无固定期限劳动合同,A公司于2020年委派吴先生前往新加坡负责当地工作,兼任新加坡子公司B公司的总经理一职,其主要收入来源于与A公司的劳动合同,由A公司向其支付工资并在内地缴纳社会保险和住房公积金。吴先生于2022年取得新加坡永久居民身份(PR),但未注销中国户口。吴先生在中国内地拥有2套自住房产, 同时,为了工作方便,吴先生在新加坡租住了一处房屋,其在新加坡工作期间,一直在该房屋居住。吴先生的妻子、子女于2024年搬至新加坡居住,其余亲属均在国内。吴先生家庭财产主要集中在内地,包括存款、股票、现金、车辆和2套房产等,在新加坡,吴先生仅有一处租住的房屋和一辆汽车。→吴先生在内地和新加坡都有永久性住所。根据此标准无法明确判定吴先生是哪一方税收居民,需要运用下一标准进行考量。综合考虑吴先生的家庭、社会关系和财产状况等各方面因素,吴先生其显然与内地具有更为紧密的关系,其重要利益中心在内地而非新加坡,因此更可能认定其为内地税收居民。

结语

本文作者

顾琳

高级合伙人

elaine@qiaowen.com

教育背景

上海交通大学 国际法法学硕士

执业领域

顾琳律师目前的专业领域主要包括税务规划、公司治理与企业法律顾问、商事争端多元化解决、公司并购与投融资。就行业经验而言,顾琳律师在私募投资机构、医疗大健康、跨境电商、人工智能制造业等高新科技领域有着丰富的执业经验。

主要客户

顾琳律师目前及曾经服务过的企业主要包括:上海通用汽车集团、上海亿格企业管理咨询股份有限公司、士卓曼(中国)投资有限公司、铜陵长江建同资产管理有限公司、兴业证券股份有限公司、上海超希实业有限公司。

潘骁予

律师

spencer@qiaowen.com

教育背景

新加坡国立大学 研究生 硕士

执业领域

公司治理与企业法律顾问、商事争端多元化解决、税务规划

专业经历

潘骁予律师作为多家企业的常年法律顾问,在企业合规、劳动人事争议、法律风险管理、商业谈判、税务合规等方面有着丰富的实务经验。在服务过程中为客户提供全面、及时、准确的法律信息,并提出针对性的建议和意见,最大限度地防范企业经营过程中可能涉及的法律风险。

潘骁予律师同时在民商事领域具有丰富的诉讼、仲裁经验,对中国现行法律体系有整体的理解和良好的运用能力,擅长各类合同纠纷、借贷纠纷、劳动纠纷、建设工程纠纷等。深谙国内诉讼、执行及非诉讼案件流程,积累了丰富的办案经验与诸多的办案技巧。

沪ICP备19014191号

沪ICP备19014191号 沪公网安备 31010102002505号

沪公网安备 31010102002505号