引言

01

全球税收透明化时代:CRS为何诞生

(一) 国际避税规模触目惊心

根据OECD统计:跨国企业每年通过“税基侵蚀与利润转移(BEPS)”手段,导致全球企业所得税流失高达1000-2400亿美元。[1]而根据TJN研究:若包含个人隐匿的离岸资产,全球年均税收流失规模超过5000亿美元。[2]高额的税收流失导致各国对于离岸避税行为的关注度日益提升。

(二) 从“FATCA”到“CRS”

受2008年金融危机的影响,大量主权国家财政收入锐减,在“开源”难以实现的情况下,“节流”自然成为了重点,于是针对高净值人群的离岸避税行为的打击力度进一步加强。美国于2010年通过了《海外账户税收合规法案》(FATCA法案),它要求合作国金融机构向其申报美国税收居民的信息,以达到对美国税收居民全球征税的目的。此举倒逼其他国家效仿,最终由OECD于2014年主导发布了《金融账户涉税信息自动交换标准》,其中的“统一报告标准”(Common Reporting Standard)即为“CRS”,而目前已有110多个国家(地区)加入其中。

(三) 中国的CRS接轨之路

中国于2017年发布《非居民金融账户涉税信息尽职调查管理办法》[3],表示正式落地CRS。2018年9月,中国首次与56个国家(地区)交换金融账户信息。直到2024年,中国已与105个国家和地区建立配对交换关系,包括中国香港、新加坡、开曼群岛等传统“避税天堂”。

02

CRS的运作机制:三层信息交换架构

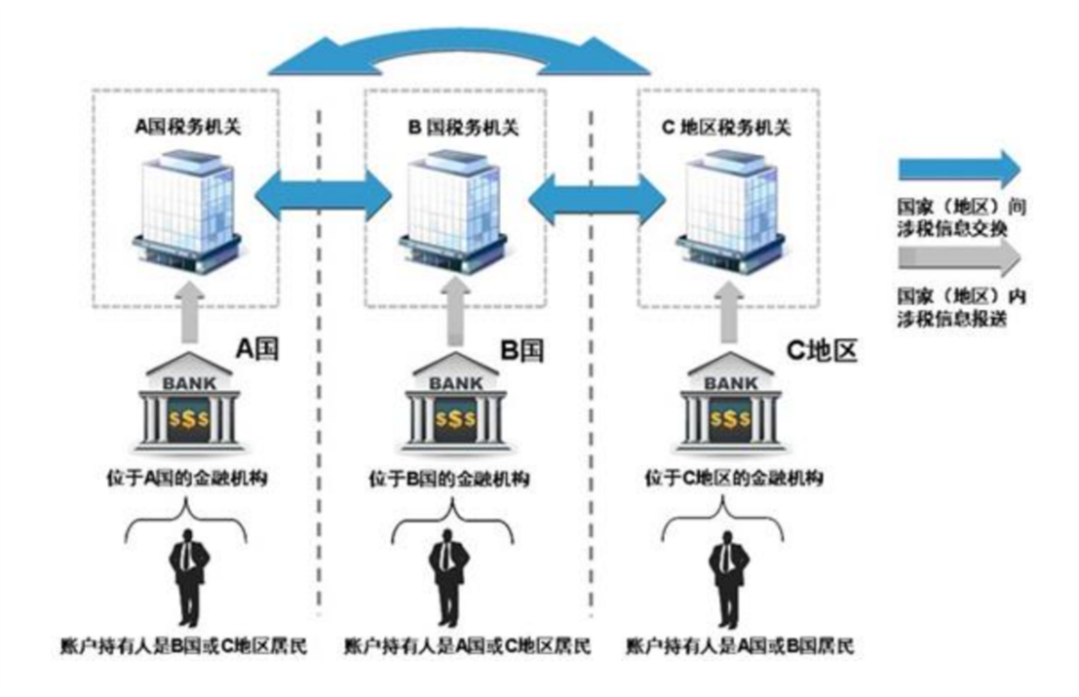

总体而言,CRS的运行机制如下:首先由一国(地区)金融机构通过尽职调查程序识别另一国(地区)税收居民个人和企业在该机构开立的账户,按年向金融机构所在国(地区)主管部门报送信息,再由该国(地区)税务主管当局与账户持有人的居民国税务主管当局开展信息交换,最终为各国(地区)进行跨境税源监管提供信息支持。[4]

上述运行机制具体而言可拆分为以下三部分:

(一) 金融机构数据识别与信息采集:

由境外金融机构,包括但不限于银行、信托公司、证券公司、期货公司、保险公司等,针对其下账户按CRS标准开展尽职调查:

(1)针对存量账户,即2017年7月1日前开户、余额超100万美元的高净值账户进行“穿透式”识别与核查,收集持有者的个人信息与金融账户资金信息,具体包括姓名、税收居民国、纳税人识别号、现居地址、出生地、出生日期、金融账户的账户号码、账户类型、账户年度余额、账户收入情况、账户注销情况等;

(2)针对新开账户,即2017年7月1日后开户的所有自然人/机构,则需强制声明税收居民身份(含TIN税号),并同步收集该账户的金融资金信息。

(二) 跨境数据安全传输与信息交换:

对于已加入CRS的国家(地区)而言,双方会采用的ISO 20022报文标准[5]加密传输CRS数据,而中国更是部署了“安全单向光闸”进行数据物理隔离,以确保数据的安全性与保密性。

(三) 税务机关数据接收与稽查衔接:

以中国税务机关为例,在税务机关接收到CRS数据后,会按照规定流程展开核实与稽查,具体步骤大概包括以下几点:

(1)账户人员匹配:通过比对中国居民身份证号与CRS数据中的TIN码、姓名拼音自动匹配等方式确认税收居民身份;

(2)资产收入比对:比对境外金融资产与境内申报资产、离岸账户利息与分红收入未申报等;

(3)资金来源追溯:结合外汇管理局数据,核查资金出境路径是否合规(如是否通过地下钱庄等);

(4)税务调整:适用《个人所得税法》或《税收征管法》核定征收。而关于征收的具体步骤,原国家税务总局王军局长于2022年2月16日在“亚洲倡议”高级别会议中提出了“五步工作法”,具体如下:

03

CRS的现状与未来

(一) 目前现状与成效

1、参与国覆盖率高:98%的OECD/G20国家已参与,110多个国家签署多边公约(含中国、新加坡、瑞士等)。

2、账户信息交换量大、涉及金额高:以2023年为例,各国家(地区)自动交换的金融账户信息超过1.34亿条,涉及总资产近12万亿欧元。[6]

3、税收增收规模大:各国家(地区)通过自愿披露计划和其他离岸税收合规举措,累计已征收超过1300亿欧元的税款、利息和罚款。

(二) 未来发展与演进

1. 资产覆盖范围扩展

加密资产将纳入信息交换:《加密资产报告框架》(Crypto-Asset Reporting Framework,简称“CARF”)预计于2027年之前实施,它将突破CRS只能覆盖传统金融机构的局限,将监管范围拓展至不涉及传统金融中介机构的数字化的价值形式,例如加密货币、稳定币和NFT等。[7]

不动产纳入监管范围:根据英国《经济犯罪法案》中海外实体登记制度(The Register of Overseas Entities),所有在英购买和拥有房产的外国公司实名申报真实受益人,而这部分数据后续或将接入CRS系统。[8]

2. 数据技术手段升级

人工智能与大数据分析:从现阶段发展趋势来看,人工智能将深度介入CRS数据监管之中,通过数据深度学习模型识别CRS数据中的离岸账户异常,例如“突增余额+短时间内跨境转移”,并自动提示风险。

算法模型与区块链技术:瑞士UBS等银行采用自然语言处理(NLP)自动解析非英语账户声明,错误率较人工大幅度降低;爱沙尼亚税务局采用KSI区块链存储CRS数据哈希值,确保交换记录不可篡改与安全可靠,类似技术未来必然将更大规模地运用于CRS信息采集与数据分析之中。

结语

本文作者

顾琳

高级合伙人

elaine@qiaowen.com

教育背景

上海交通大学 国际法法学硕士

执业领域

顾琳律师目前的专业领域主要包括税务规划、公司治理与企业法律顾问、商事争端多元化解决、公司并购与投融资。就行业经验而言,顾琳律师在私募投资机构、医疗大健康、跨境电商、人工智能制造业等高新科技领域有着丰富的执业经验。

主要客户

顾琳律师目前及曾经服务过的企业主要包括:上海通用汽车集团、上海亿格企业管理咨询股份有限公司、士卓曼(中国)投资有限公司、铜陵长江建同资产管理有限公司、兴业证券股份有限公司、上海超希实业有限公司。

朱佳豪

律师

jacob@qiaowen.com

教育背景

华东理工大学 法学学士

执业领域

公司治理与企业法律顾问、民商事经济纠纷、税务专业

专业经历

朱佳豪律师,上海市乔文律师事务所律师,专注于企业合规、法律风险管理、商业谈判、税务合规等法律服务范畴,为多领域企业提供相应法律服务,能够全面、及时、准确地提供针对性的见解与分析,为客户创建最为经济、安全、有效的商业运作模式并规避潜在风险。

沪ICP备19014191号

沪ICP备19014191号 沪公网安备 31010102002505号

沪公网安备 31010102002505号